CITR, lichidatorul judiciar al City Insurance, anunta ca a identificat o serie de cauze de natura operationala si de gestionare a fondurilor care au dus la faliment. Potrivit CITR, printre cauzele operationale din activitatea de asigurare se numara un deficit semnificativ, de 1,2 miliarde de lei, rezultat din vanzarea politelor sub tariful notificat cu scopul de a creste cota de piata, dupa cum reiese din analiza activitatii City Insurance in perioada 2018 – 2021.

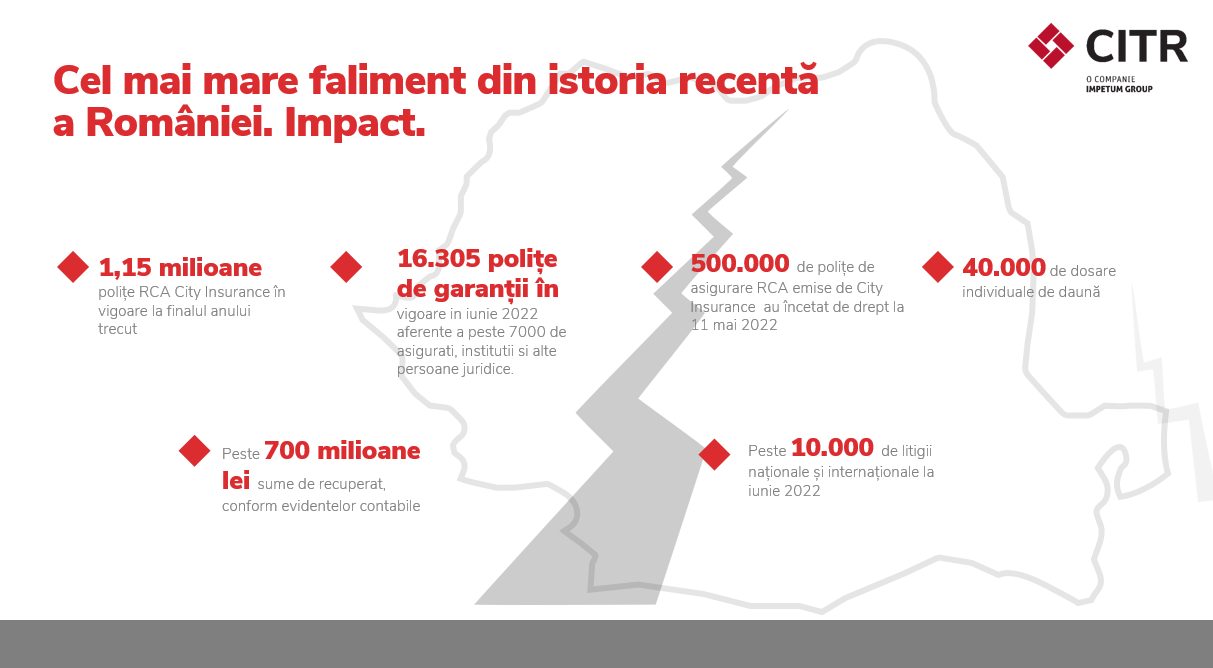

Cu 1,15 milioane polite RCA in vigoare la finalul anului trecut, dintre care 500.000 denuntate automat la data de 11 mai, 16.305 polite de garantie inca in vigoare astazi aferente a peste 7.000 de asigurati, institutii si alte persoane juridice, dar si peste 10.000 de litigii nationale si internationale, falimentul City Insurance este cel mai mare din istoria recenta a Romaniei, arata lichidatorul judiciar.

CITR arata ca printre cauzele operationale din activitatea de asigurare se numara un deficit semnificativ, de 1,2 miliarde de lei, rezultat din vanzarea politelor sub tariful notificat cu scopul de a creste cota de piata, dupa cum reiese din analiza activitatii City Insurance in perioada 2018 – 2021. Pierderi suplimentare de 422 de milioane de lei au fost generate de faptul ca City nu a efectuat demersuri pentru recuperarea creantelor din reasigurare, in timp ce alte 54 de milioane de lei au rezultat din incapacitatea societatii de a recupera creantele din regrese. Alte surse de pierderi au fost din neplata la timp a daunelor, ceea ce a dus la plati de penalitati si cheltuieli de executare de peste 45 milioane lei.

Iata anuntul CITR:

“CITR, lichidatorul judiciar al City Insurance, a identificat o serie de cauze de natura operationala si de gestionare a fondurilor care au dus la falimentul celei mai mari companii de asigurari, cu o cota de piata de 43% la 2021 pe sectorul RCA. Raportul privind cauzele este un document foarte complex pe care echipa CITR a reusit sa il finalizeze in doar 4 luni, un termen scurt avand in vedere specificul si dimensiunea cazului. Cu 1,15 milioane polite RCA in vigoare la finalul anului trecut, dintre care 500.000 denuntate automat la data de 11 mai, 16.305 polite de garantie inca in vigoare astazi aferente a peste 7000 de asigurati, institutii si alte persoane juridice, dar si peste 10.000 de litigii nationale si internationale, falimentul City Insurance este cel mai mare din istoria recenta a Romaniei.

Paul Dieter Cirlanaru, CEO CITR:

‘Avem astazi, la finalizarea unei analize complexe, o mai mare claritate asupra elementelor care au determinat cel mai rasunator faliment de pe piata asigurarilor. Mai sunt etape de parcurs pana cand vom putea considera incheiat acest dosar, care mi-as dori sa fie folosit, peste ani, drept studiu de caz din care sa extragem cu totii invataminte valoroase. Avem insa obligatia sa intelegem cum s-a ajuns in aceasta situatie endemica pentru a evita repetarea ei. Mai departe, vom formula cererile de atragere a raspunderii pentru demersurile care au condus la falimentul City si instantele competente vor putea actiona in consecinta’.

Printre cauzele operationale din activitatea de asigurare se numara un deficit semnificativ, de 1,2 miliarde de lei, rezultat din vanzarea politelor sub tariful notificat cu scopul de a creste cota de piata, dupa cum reiese din analiza activitatii City Insurance in perioada 2018 – 2021. Pierderi suplimentare de 422 de milioane de lei au fost generate de faptul ca City nu a efectuat demersuri pentru recuperarea creantelor din reasigurare, in timp ce alte 54 de milioane de lei au rezultat din incapacitatea societatii de a recupera creantele din regrese. Alte surse de pierderi au fost din neplata la timp a daunelor, ceea ce a dus la plati de penalitati si cheltuieli de executare de peste 45 milioane lei, iar pierderile constante la nivelul filialelor din Grecia si Italia pe perioada 2017-2021 au creat un deficit de 185 milioane lei.

Gestionarea banilor

CITR a stabilit, de asemenea, deficiente in legatura cu gestionarea fondurilor banesti. Astfel, City Insurance a achitat dobanzi si comision de succes in valoare de 147 milioane lei, aferente unor imprumuturi de la actionarul majoritar si de la o companie straina, imprumuturi care nu au fost folosite de catre companie.

La acestea se adauga pierderi de 57 de milioane de lei generate de nerecuperarea unor imprumuturi acordate societatii afiliate City Invest & Management. Alte surse de pierderi sunt reprezentate de unele tranzactii imobiliare cu terenuri

achizitionate la valori ridicate, in perioada 2012 – 2014, care ulterior au fost vandute la preturi inferioare in perioada 2019-2020, rezultand de aici o diferenta de 42,6 milioane de lei.

Raspunderea pentru cauzele falimentului

In ceea ce priveste atragerea raspunderii a celor care au cauzat falimentul City Insurance, potrivit articolului 268 din Legea Insolventei, judecatorul sindic poate dispune ca prejudiciul sa fie suportat de membrii organelor de conducere si/ sau supraveghere din cadrul societatii, precum si de orice alta persoana care a contribuit la starea de insolventa a debitorului prin savarsirea uneia din faptele prevazute expres de lege.

Lichidatorul judiciar a identificat incidenta mai multor cazuri de antrenare a raspunderii prevazute de legea 85/2014, dupa cum urmeaza:

–au dispus in interes personal continuarea unei activitati care conduceau in mod

vadit societatea de asigurare/reasigurare la incetarea de plati;

-au folosit activele si/sau creditele societatii de asigurare/reasigurare in interes propriu si al altor persoane;

-au tinut o contabilitate fictiva, au facilitat disparitia unor documente contabile sau nu au tinut contabilitatea potrivit legii;

-au deturnat ori au ascuns o parte din activul societatii de asigurare/reasigurare sau au marit in mod fictiv pasivul acesteia;

-au folosit mijloace ruinatoare pentru a procura societatii de asigurare/reasigurare fonduri, in scopul intarzierii incetarii de plati;

-au intocmit situatii financiare anuale, alte situatii contabile ori raportari, cu nerespectarea prevederilor legale;

-in cadrul actiunilor interne de verificare, nu au identificat si/sau nu au sesizat, din culpa acestora, faptele care au condus la fraude si/sau la o gestiune defectuoasa a patrimoniului societatii de asigurare/reasigurare”.